Por Emili Ferrer Ingles

Ciudad de México, 11 de julio (SinEmbargo).- Victor Hugo en Los Miserables describe, desde la narración romántica realista, la dureza y la injusticia de la pobreza y la desigualdad. Explica también su visión del reto que significa combatirlas: “El primer problema es el de la producción de la riqueza, la cuestión del trabajo que trata del empleo de las fuerzas”.

El segundo problema es el de “la repartición de la riqueza, la cuestión del salario, que trata de la distribución de los goces”. Concluye Victor Hugo que “del buen empleo de las fuerzas resulta el poder público y de la buena distribución de los goces resulta la felicidad individual” y que “la primera igualdad es la equidad”. Visión y valores expresados a finales del siglo XIX, pero que conservan plenamente su vigencia.

Esta visión puede resultar útil para un breve tránsito por la evolución durante la última década de la producción y su distribución en excedentes empresariales y retribuciones salariales; la riqueza generadora de rentas y su distribución; la divergencia en las retribuciones y cómo el sistema fiscal, posible redistribuidor, está oxidado y contribuye a la concentración de la riqueza y de la renta. La resultante: el paro, el riesgo de exclusión social y las funestas consecuencias de los recortes en los pilares del estado del bienestar. Todo ello, afortunadamente reversible, si se prioriza la equidad como principio de una economía inclusiva.

La recesión económica derivada de la pandemia de la COVID-19 es la primera, en muchos años, causada por un factor externo a las decisiones sobre política económica. Sus efectos caerán sobre la parte de la población atrapada todavía en los devastadores efectos de la crisis de 2008 y de las radicales políticas de ajuste fiscal de 2010. De la crisis financiera solo salieron los que nunca entraron en ella. Un trabajador entrevistado por TVE durante la primera crisis del petróleo de 1977, a la pregunta de cómo le afectaba la crisis respondió: “en nada, a mí las crisis no me afectan”, y ante la insistencia del periodista aclaró: “es que desde que nací estoy en crisis, es mi medio natural”. Certera consideración en un mundo en el que prevalece la economía de la exclusión y la precariedad.

1.“La producción de la riqueza, la cuestión del trabajo que trata del empleo de las fuerzas”

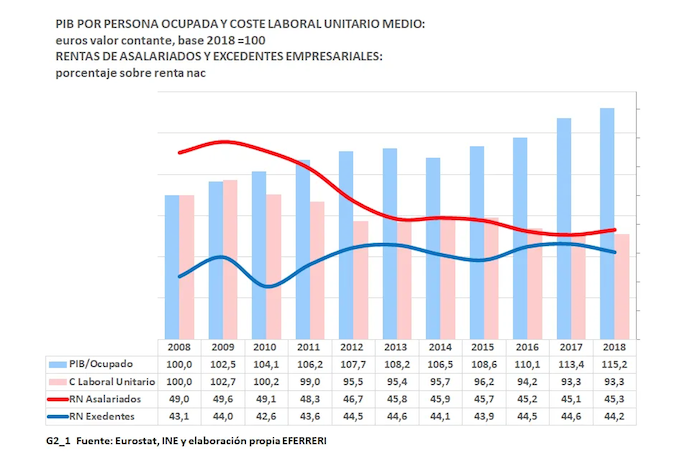

Volviendo a Víctor Hugo y respecto al primer problema que señala, entre 2008 y 2018, según el INE y Eurostat, el PIB por persona ocupada, medido en euros de valor constante 2018, ha aumentado el 15,2 por ciento. Esta evolución contrasta con la del coste unitario laboral medio anual, el cual, durante este período se ha reducido el 6,7 por ciento, reflejo del impacto de la desregulación laboral y de la devaluación salarial.

El crecimiento medio del PIB por persona ocupada en la zona euro durante el mismo período es inferior al de España: de un 14,9 frente a un 15,2 por ciento. Sin embargo, se produce una gran diferencia en la evolución de índice ILC de Eurostat, que mide las retribuciones salariales y las cotizaciones sociales por hora trabajada. En España, durante estos diez años, el ILC ha crecido el 5,8 por ciento, frente al 20,1 por ciento experimentado en la zona euro. Esta divergencia entre producción y salarios es la que describe Robert Reich, Secretario de Trabajo de Bill Clinton (citado por Carles Manera, EFC, 27 de agosto de 2014): “la mayor parte de las ganancias de la productividad, van a manos de los propietarios del capital, mientras los trabajadores reciben sueldos cuyo valor real no hace más que descender”.

2.“El reparto de la riqueza y la cuestión del salario”

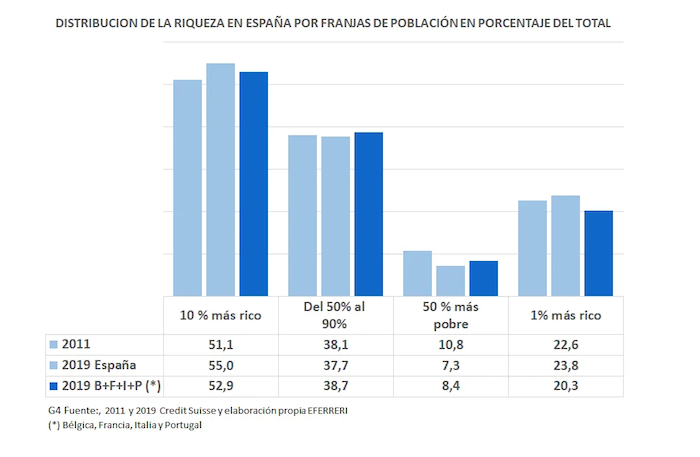

Según el informe Global Wealth Databook de Credit Suisse el 10 por ciento de la población más rica de España detentaba en 2019 el 55 por ciento de la riqueza, proporción superior al 52,9 de la media no ponderada de Bélgica, Francia, Italia y Portugal. Lo mismo ocurre con la riqueza del 1 por ciento más rico, cuya participación en la riqueza es del 23,8 por ciento superior al 20,3 por ciento de la media de los países antes citados. El sentido de esta diferencia se invierte en la riqueza de la población situada entre el decil 50 y el 90 por ciento más rico, con una participación del 37,7 por ciento en la riqueza total, inferior al 38,7 por ciento de media no ponderada del grupo de los países citados. Ello muestra una tendencia a concentrar la riqueza en los niveles más ricos de la población. Por otra parte, el 50 por ciento más pobre de la población accede a solo un 7,3 por ciento de la riqueza, proporción que también está por debajo del 8,3 por ciento de media de Bélgica, Francia, Italia y Portugal.

La distribución de la riqueza determina el acceso a las rentas y también a su nivel. Hay una correlación entre los sectores de población que concentran mayor riqueza y los que poseen mayores niveles de renta. Una forma de medir el reparto de la renta nacional es la distribución, antes de impuestos, entre las retribuciones salariales y los excedentes de las empresas. Durante el periodo de 2008 a 2018, la participación de las rentas salariales en la distribución de la renta nacional disminuyó del 49 por ciento al 45,3 por ciento. Reducción que implica una mayor participación de los excedentes empresariales en la renta nacional, que pasaron del 43,1 por ciento al 44,2 por ciento en dicho periodo.

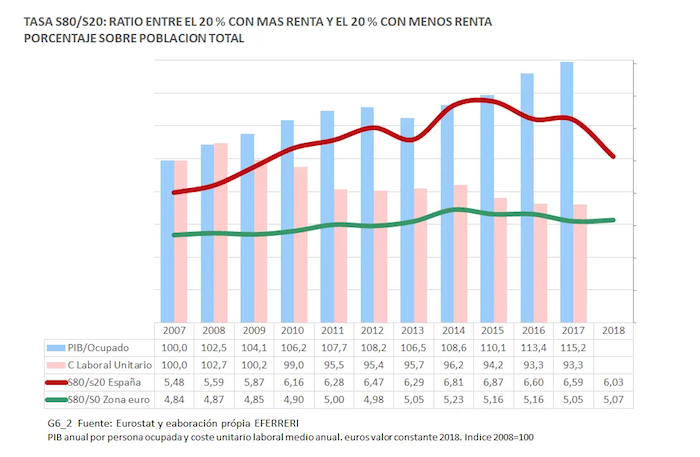

Una de las formas de medir la desigualdad entre la renta de los sectores más ricos de la población y los más pobres es la tasa S80/S20 que mide la relación entre el 20 por ciento de la población con más renta y el 20 por ciento de la población más pobre. España en 2007, con una tasa del 5,5, se situaba en el sexto país de la Unión Europea con mayor diferencia entre los dos sectores de población y en 2017 esta tasa de desigualdad ascendió hasta el 6,6, la segunda más elevada de la Unión Europea, solo superada por Lituania.

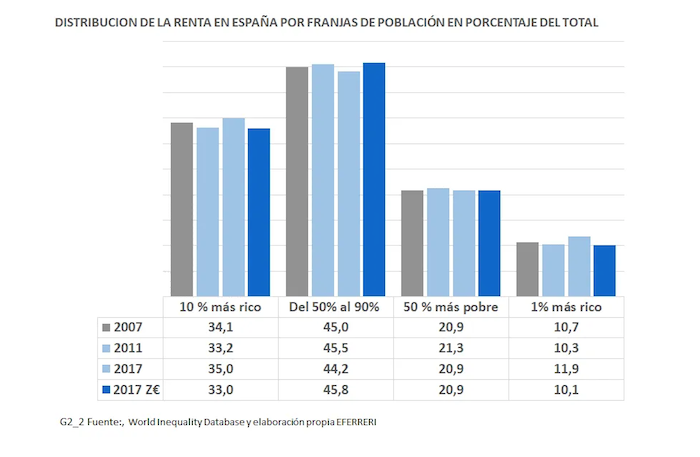

En segundo lugar, la distribución de la renta total entre sectores de la población – ordenada de los más ricos a los más pobres- muestra como entre 2008 y 2018 la renta se ha concentrado hacia los sectores más ricos de la población. Según los datos de World Inequality Database sobre España, el 10 por ciento más rico pasó, entre 2007 y 2017, de percibía el 34,1 por ciento de la renta al 35 por ciento, proporción que es superior al 33 por ciento de media de la zona euro para este sector de población. En igual periodo, la proporción de la renta de la población entre el 50 y el 90 por ciento más rico disminuía del 45 al 44,2 por ciento, situándose por debajo del 45,8 por ciento de la zona euro, mientras que permanece estacionaria la participación del 50 por ciento de la población más pobre, en torno al 20 por ciento del total la renta. La conclusión del humorista Jaume Perich en 1970, sigue hoy totalmente vigente: “nunca tantos hicieron tanto para tan pocos”.

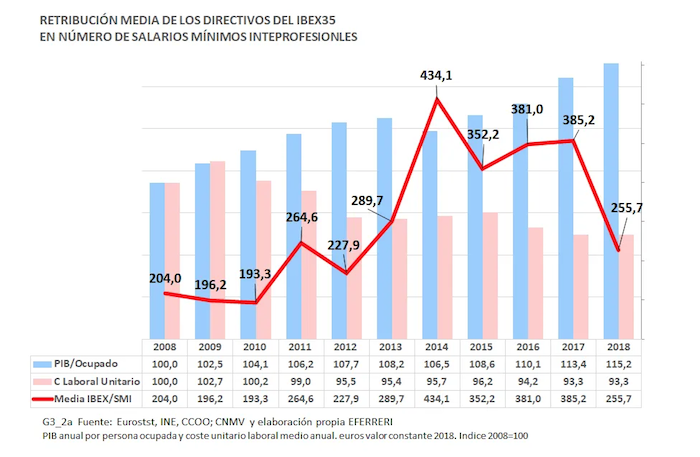

Finalmente, una tercera observación tiene que ver con las desigualdades internas en la distribución de las rentas destinadas a retribuciones salariales lo que se conoce como brecha de salarios. La retribución media de los directivos de las empresas del IBEX35 en 2008 era, según los datos de la CNMV, equivalente a 204 veces el SMI y en 2018 se había situado en 258 veces, después de pasar por un máximo de 434 veces en 2014. El directivo mejor pagado en 2019 percibió el equivalente a 1.326 veces el SMI. Entre 2008 y 2018 el SMI en euros de valor constante se incrementó el 8,8 por ciento y, sin embargo, la retribución media de los directivos aumentó 6 veces más, hasta el 53,8 por ciento.

3.“La primera igualdad es la equidad”

El sistema fiscal es una herramienta para corregir la desigualdad, es en este sentido un instrumento para la práctica de la equidad. El nivel de imposición y el grado de progresividad hacen aumentar o disminuir las divergencias en la distribución de la renta. En muchos casos en España el sistema impositivo actúa como un amplificador de la inequidad de la distribución de las rentas antes de los impuestos. Ello es debido, básicamente, a la continuada reducción de la presión fiscal, a la relación regresiva entre impuestos directos e indirectos, a la insuficiente progresividad y a su bajo nivel en relación con la media de la zona euro. En algunos de los gráficos adjuntos, además de la variable económica observada, se reproduce como fondo la evolución de la producción y el coste laboral medio con objeto de ofrecer una referencia del contexto.

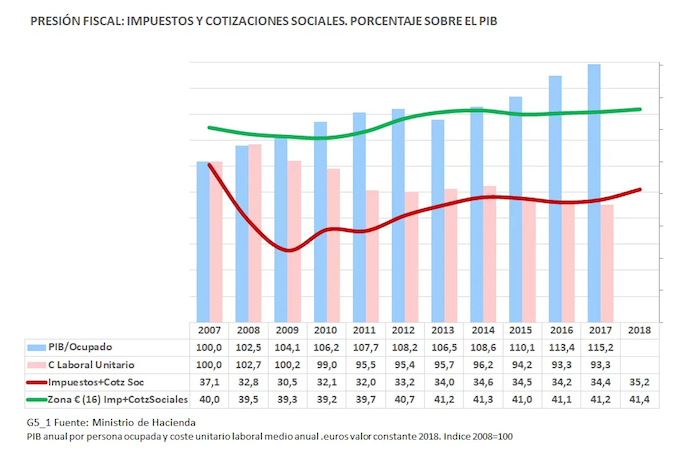

Respecto al sistema impositivo, y si medimos la presión fiscal como el porcentaje de los ingresos fiscales sobre el PIB, observamos que desde 2007 a 2017, este se reduce del 37,1 por ciento al 35,2 por ciento. Esta progresiva reducción de los ingresos produce, como no puede ser de otra manera, una anemia fiscal que causa más déficit púbico y más deuda pública, resultado contrario al que nos prometen, desde las tesis neoliberales y de las posiciones políticas conservadoras. Dinámica que agrava la crisis al introducir restricciones al gasto público en tanto que es uno de los actores básicos de la actividad económica y de la demanda efectiva de la economía. Políticas que se han impulsado en un período donde más necesaria era la financiación de aumento del gasto público derivado de la cobertura frente a la precariedad en las condiciones de vida y de trabajo de los ciudadanos.

En relación con la media de la zona euro, la brecha de la presión fiscal en España, pasó de 2,9 puntos por debajo de la media en 2007 a situarse 6,2 puntos por debajo en 2017. Esta diferencia en términos de menor ingreso público fiscal equivalía para 2017 a 70.000 millones de euros. A modo de referencia de este menor ingreso, cabe señalar que el gasto sanitario público total ascendió en 2017 a 68.343 millones de euros o que el gasto en educación pública en todos sus niveles ascendió a 49.384 millones de euros o que la nómina de las pensiones contributivas para 2019 fue de 97.458 millones euros.

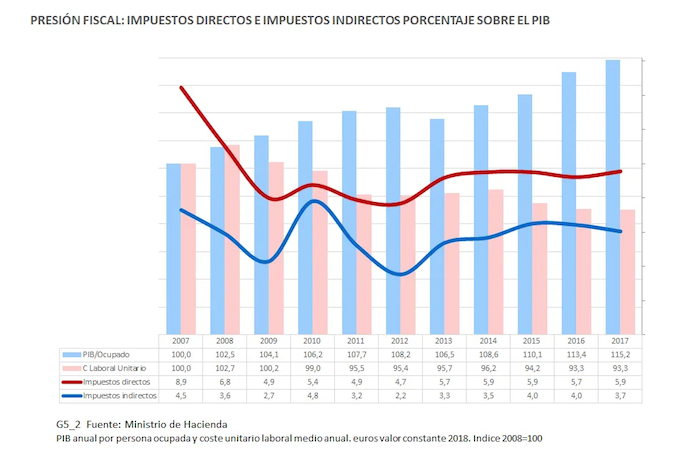

Por otra parte, la reducción de la presión fiscal ha ido acompañada de una creciente regresividad de su estructura. Aumenta la proporción de impuestos indirectos (los más regresivos: al comprar un yogur paga el mismo impuesto el que percibe el SMI, que el directivo del IBEX35 cuya remuneración equivale a 1.326 veces el SMI). En consecuencia, se reduce la proporción de impuestos directos. De tal modo que entre 2007 y 2017 la recaudación por impuestos indirectos disminuyó el 17,1 por ciento, mientras que la recaudación por impuestos directos que son más progresivos, disminuyó el 34 por ciento, el doble que los indirectos, con una disminución en la recaudación, en términos de euros de valor constante 2018, desde 95.990 millones de euros en 2007 a 63.44 millones de euros en 2018.

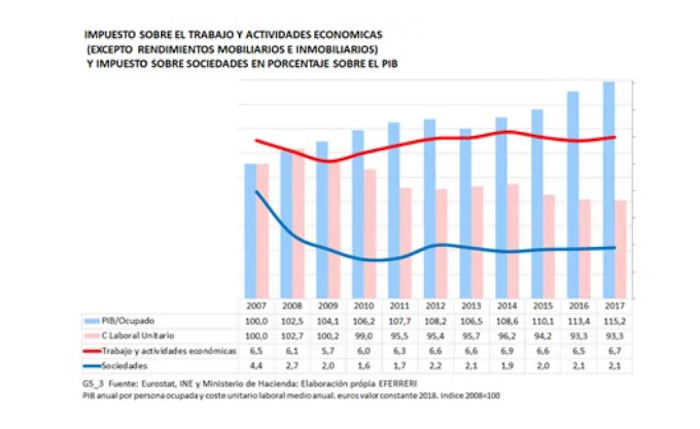

Por último, se produce una evolución regresiva entre los impuestos directos. La recaudación por impuestos que gravan el trabajo y la actividad económica no societaria (es decir el IRPF excepto las rentas de carácter mobiliario e inmobiliario) se mantiene estable: el 6,5 y el 6,7 por ciento del PIB en 2007 y 2017 respectivamente, con una recaudación de 80.191 millones euros y 78.801 millones respectivamente. Sin embargo, no ocurre lo mismo con la recaudación del impuesto de sociedades que durante el mismo período disminuye del 4,4 por ciento del PIB a solo el 2,1 por ciento, pasando la recaudación de 54.253 millones de euros el 2007 a 24.801 millones de euros en 2017.

Esta disminución podría parecer inexplicable, a no ser por las múltiples oportunidades de elusión fiscal que ofrece el impuesto de sociedades. Como ejemplo de ello, Andreu Missé (Alternativas Económicas, 2013) describe las consecuencias fiscales de la aplicación de los llamados Activos por Impuestos Diferidos, un mecanismo mediante el cual cuando las entidades financieras tienen pérdidas, generan estos activos que servirán para compensar impuestos cuando tengan beneficios, es decir una forma de impuestos negativos. De ahí que adquirir bancos con pérdidas acumuladas favoreció importantes elusiones de impuestos.

Con la finalidad de contextualizar las vías de agua del sistema fiscal recurriré a Paul A Samuelson (1948) y Thomas Piketty (2019) En US entre 1932 y 1980 el tipo nominal máximo para la imposición de la renta (no las cuotas liquidadas ingresadas) era del 81 por ciento, llegando en 1961 a un máximo del 87 % para rentas superiores a 2 millones de dólares. El impuesto de sociedades para las pimes era del 30 % con un máximo del 52 % para beneficios superiores a 20.000 dólares. En el Reino Unido el tipo máximo de renta alcanzó el 89 % y el de sucesiones el 72%, siendo el tipo máximo de la renta en Francia el 72 %. Este fue el escenario fiscal en los años conocidos como los treinta gloriosos, años con crecimiento económico y bajas tasas de paro, hasta que la revolución neoliberal, con una reducción drástica de los tipos impositivos, crearía las condiciones para un mundo espectacularmente rico, pero penosamente empobrecido (Amartya Sen, 2007). Los tipos nominales máximos vigentes en España son del 43,9 por ciento en renta y 25 por ciento en sociedades, y en Francia el 55,6 en renta y el 25 por ciento respectivamente. De lo que podemos deducir que todavía tenemos camino por recorrer.

Hasta aquí, algunas de las causas que han provocado la crisis social, la devaluación salarial, la precariedad, la pobreza y los altos niveles de riesgo de exclusión. La primera consecuencia, la tasa de paro en 2019 era del 13,9 por ciento, superior todavía al 11,3 por ciento de 2008. La desregulación laboral ha hecho posible en España la contratación temporal más alta y el despido más fácil de la Unión Europea. Los asalariados con un contrato inferior a un mes de duración han aumentado el 8,5 por ciento y los contratos a tiempo parcial el 19,7 por ciento, afectando al 14,7 por ciento de los asalariados. Por no hablar de los falsos autónomos y otros sectores de entorno laboral precario. Paradójicamente los más afectados por estas políticas y por los recortes en la sanidad pública, se convirtieron en agentes esenciales para la supervivencia de todos los ciudadanos de este país en la emergencia causada por la pandemia: profesionales sanitarios, personal de limpieza, personal de mantenimiento, de transportes, de la recogida de residuos urbanos, los cuidadores de personas mayores, entre muchos otros.

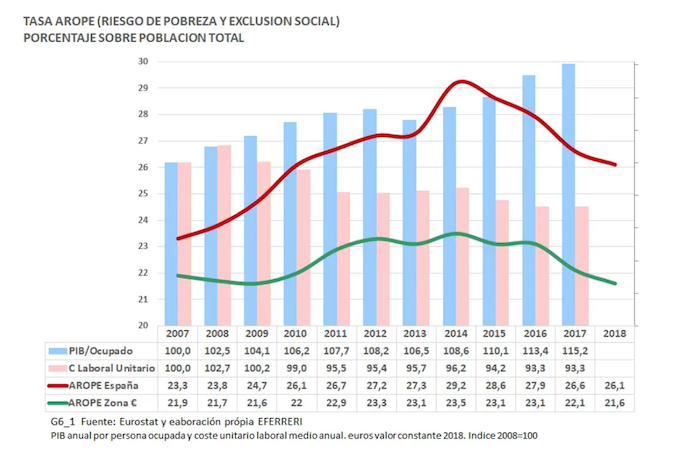

La segunda consecuencia es el aumento del riesgo de pobreza. La tasa AROPE (People at risk of poverty or social exclusión) es un indicador que mide la combinación de tres índices: a) la tasa de riesgo de pobreza, medida como aquellos ingresos situados por debajo de la mediana de ingresos; b) la tasa de privación material severa (PMI) que mide los hogares entre cuyas carencias figura la posibilidad de ir de vacaciones, la frecuencia con la que comen carne y la temperatura adecuada de la vivienda; c) tasa de hogares con baja intensidad en trabajo (BITH) que mide la población de entre 0 y 59 años que vive en hogares cuyos adultos (18-59) trabajan menos del 20% de su potencial de trabajo. La tasa AROPE nos proporciona una visión consolidada de los efectos de la evolución de la distribución de la renta y la riqueza antes comentadas. En 2007 la tasa AROPE en España era de un 23,3 por ciento de la población, en el noveno lugar en la ordenación de los países de Unión Europea de mayor a menor riesgo de pobreza. En 2017 esta tasa había aumentado hasta el 26,6 por ciento de la población, ascendiendo España hasta el quinto lugar, sólo por detrás de Rumania, Bulgaria, Lituania y Estonia.

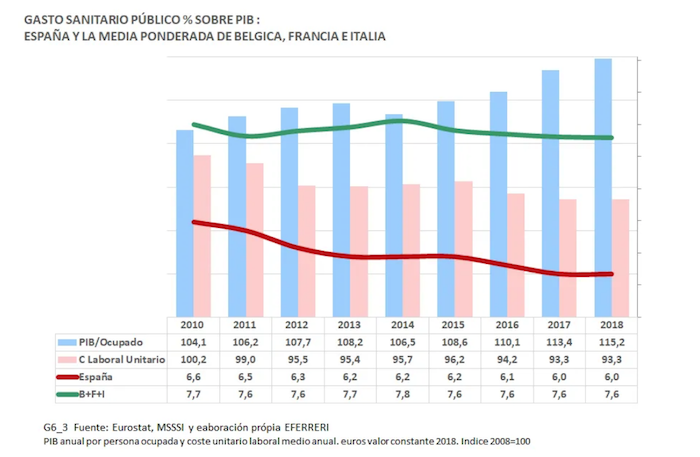

En tercer lugar, las políticas de ajuste fiscal han conducido a drásticos recortes en los pilares del Estado del Bienestar, trasladando al ámbito privado el aseguramiento de riesgos que deben tener cobertura colectiva, agravando de esta forma la propensión a la pobreza y la exclusión social. Tiene especial significación la evolución del gasto en sanidad pública. En 2010 se iniciaron las políticas de recortes en Catalunya y se consolidaron con las reformas del gobierno del PP en 2012. Según la estadística de gasto sanitario público consolidado (EGSPC) del Ministerio de Sanidad, en euros de valor constante de 2018, aplicando el Índice de Precios 06 de Sanidad del INE, el gastro público consolidado en sanidad pública en 2018 es el 10,1 por ciento inferior al de 2010.

El gasto sanitario público en 2010, según los datos de Eurostat, ha descendido del 6,6 por ciento del PIB al 6 por ciento en 2018, año en el que la media ponderada de la misma relación de Bélgica, Francia e Italia era del 7,6 por ciento. El gasto sanitario público por habitante en 2018 fue de 1.451 euros, frente a 2.500 euros de media ponderada de Bélgica, Francia e Italia, es decir un 58 por ciento de la media de dichos países. Esta proporción no es coherente con la capacidad económica relativa de España medida como PIB por habitante, que se sitúa en el 78 por ciento de la media de estos países.

4. “Del buen empleo de las fuerzas resulta el poder público y de la buena distribución de los goces resulta la felicidad individual”

La desigualdad y la pobreza no traen causa de fenómenos naturales inevitables, no proceden de tormentas, terremotos o volcanes, sino que son el resultado de las políticas y regulaciones establecidas en cada momento concreto, en consecuencia, son revisables y orientables a objetivos de equidad y a la reducción de la desigualdad.

Describir el tránsito desde la crisis financiera y el covid-19 precisa contemplar más factores que los expuestos en este breve comentario, pero los señalados son suficientes para identificar que la concentración de la riqueza y de las rentas, simultánea al aumento de la desigualdad y de la precariedad económica y social son su característica básica. El reto de la reconstrucción inclusiva, en el marco del programa del gobierno progresista, y el reto de poner las bases para un nuevo contrato social nos devuelve a Víctor Hugo: “la primera igualdad es la equidad”.

La reconstrucción socialmente equitativa solo será posible si somos capaces de entender que la COVID-19 ha mostrado nuestra vulnerabilidad, que no hay manual de instrucciones para salir de estas situaciones, y como dice Adelaida Sarukhan del Institut de Salut Global de Barcelona, la pregunta que debemos hacernos no es “si” volverá a ocurrir, sino “cuando”. Frente a lo que debemos interrogarnos sobre la imprescindible defensa y valoración de lo público. Debemos entender que todos dependemos de todos y conjurar los peligros de la privatización del riesgo. Pasar en la economía y fuera de ella, del excluyente “nosotros y ellos” al “nosotros” incluyente. Un reto que Innerarity expresa como: sentirnos concertados por lo colectivo, para poner en valor lo común.

La equidad en la reconstrucción implica recuperar derechos laborales y evitar nuevas desregulaciones y devaluaciones salariales explícitas o encubiertas, atendiendo a las reivindicaciones de la ETUC y a las propuestas de la OIL , las prioridades se sitúan en equilibrar las relaciones laborales, proteger y activar el empleo, especialmente el empleo juvenil.

La equidad requiere también una nueva visión de la empresa que debería concernir a todos sus agentes en la responsabilidad social del desempeño de su actividad y configurar formas de participación de los representantes de los trabajadores en las decisiones. La empresa como ámbito relevante en la cohesión social y en la erradicación de la precariedad laboral y social.

La pandemia ha cambiado las perspectivas. En pocas semanas sectores conservadores que sostenían que “no hay nada que regular”, “no hay nada que concertar”, la sociedad es un invento, el mercado se regula por sí solo, y bienvenidas sean las reformas por decreto de Rajoy laminadoras de la capacidad de negociación colectiva, han transmutado su perspectiva en tiempo record.

Las mismas voces reclaman ahora mayor intervención gubernamental, considerar insuficientes las actuales ayudas públicas, de volumen antes impensable, o denuncian como intolerable cualquier atisbo de acción gubernamental que se considere al margen de la concertación social destruida y aplaudida en 2012. Solo falta que abandonen el mundo de la magia de salón y entiendan que esto requiere financiación, y que en ningún caso es compatible con reducciones fiscales.

Gerry Rice, portavoz del Fondo Monetario Internacional poco proclive a la intervención pública y a la fiscalidad como instrumento, declaró el pasado 19 de junio: “Es necesario un mayor reparto de la carga. Que los principios del ajuste fiscal deberían tratar de atajar la desigualdad, y que los contribuyentes, empresas y particulares, que se han beneficiado de las tendencias globales del pasado o que se han visto menos afectados por los recientes acontecimientos adversos deberían contribuir más a superar la crisis y a hacer frente a las necesidades futuras de la sociedad. Esto es cierto, no solo para España sino para más o menos todos los países». En 2012 para rescatar las corporaciones financieras se activó un crédito público, finalmente transformado en una subvención de 49.000 millones de euros que pagaremos todos los ciudadanos, de importe equivalente al gasto público total en educación de un año. Se recataron con el riesgo moral de que eran demasiado grandes para caer. Ahora sería injusto no rescatar a aquellos que son demasiado pequeños para caer.

Los efectos de la pandemia obligan a reformas en la sanidad pública. Proteger la sanidad pública para salvaguardar la vida y para garantizar los medios de vida. Es preciso reforzar los organismos internacionales de coordinación de la gestión sanitaria, potenciar la atención primaria y la telemedicina, desarrollar infraestructuras de salud y de producción de material sanitario estratégico, establecer una gestión logística estratégica de estos materiales, dotar de recursos para la investigación y revertir los recortes sanitarios tanto en su aspecto material como en los recursos personales y sus condiciones de trabajo.

Con este equipaje nos enfrentamos a las consecuencias de la recesión causada por la pandemia de la COVID-19 y con estos mimbres se debe programar una reconstrucción económicamente sostenible y respetuosa con el medio ambiente, socialmente equitativa (redistribución, reducción de las desigualdades e Ingreso Mínimo Vital) democráticamente justa (que permita recuperar derechos).